Contudo, as dietas vegetarianas não se tornaram populares e especializadas até a Dinastia Song (960 - 1279). Esta também é a primeira vez que carne de imitação é servida em cozinhas familiares e restaurantes locais, feito de farinha, taro, soja, etc. Um ponto importante a notar é que, as pessoas na Dinastia Song estavam acostumadas a identificar pratos de carne com noveau riche vulgar, enquanto as dietas vegetarianas eram consideradas elegantes e nobres.

Por exemplo, uma das pinturas antigas famosas da China Revelações noturnas de Hanxizai ilustra graficamente os hábitos alimentares da classe alta durante esse período. Apesar de sua posição como um oficial sênior, Hanxizai tratou cada convidado ilustre com apenas oito pratos levemente condimentados, em vez de uma abundância de peixe e carne.

(Uma seção de Night Revels of Hanxizai)

Com a introdução do budismo na China, dietas vegetarianas foram popularizadas tanto no palácio quanto fora dela, ou na forma de cozinha de templo. As bênçãos budistas e o conceito religioso de ahimsa - não violência para todas as criaturas - refletiam suas preocupações com a saúde e o bem-estar animal da época.

A longa história e o desenvolvimento das dietas vegetarianas parecem uma boa premissa para a introdução de produtos protéicos alternativos aos consumidores chineses modernos. No entanto, assim como uma moeda tem dois lados, o desenvolvimento de longa data de dietas vegetarianas também pode impor impactos positivos e negativos sobre seu sucessor - alternativas à base de carne vegetal.

Restaurantes e fábricas de processamento de vegetarianos tradicionais locais:grupo de consumidores estereotipados

Comida Perfeita Integral (Qi Shan), um dos principais processadores vegetarianos da China, produziu e distribuiu dezenas de carne de porco vegetal, carne de gado, frango, carne de carneiro e peixes por meio de plataformas de comércio eletrônico on-line, como Tmall e JD, restaurantes vegetarianos offline e templos locais nos últimos 30 anos.

Com a introdução do budismo na China, dietas vegetarianas foram popularizadas tanto no palácio quanto fora dela, ou na forma de cozinha de templo. As bênçãos budistas e o conceito religioso de ahimsa - não violência para todas as criaturas - refletiam suas preocupações com a saúde e o bem-estar animal da época.

A longa história e o desenvolvimento das dietas vegetarianas parecem uma boa premissa para a introdução de produtos protéicos alternativos aos consumidores chineses modernos. No entanto, assim como uma moeda tem dois lados, o desenvolvimento de longa data de dietas vegetarianas também pode impor impactos positivos e negativos sobre seu sucessor - alternativas à base de carne vegetal.

Restaurantes e fábricas de processamento de vegetarianos tradicionais locais:grupo de consumidores estereotipados

Comida Perfeita Integral (Qi Shan), um dos principais processadores vegetarianos da China, produziu e distribuiu dezenas de carne de porco vegetal, carne de gado, frango, carne de carneiro e peixes por meio de plataformas de comércio eletrônico on-line, como Tmall e JD, restaurantes vegetarianos offline e templos locais nos últimos 30 anos.

Contudo, apesar de sua reputação consagrada e da maior participação de mercado entre a indústria de processamento de vegetarianos da China, sua receita operacional anual foi apenas a metade da Beyond Meat em 2018. O principal motivo é que, embora o vegetarianismo e o veganismo existam há mais de 2, 000 anos na China, ainda é considerado um nicho de mercado com um grupo de consumidores altamente estereotipado, que consiste principalmente de budistas, Taoístas e adeptos da macrobiótica para fins religiosos e de saúde pessoal.

Produtores e processadores de carne tradicionais locais:uma rápida extensão de categoria cruzada

Enquanto as empresas vegetarianas domésticas estão aproveitando ativamente a oportunidade de atualizar a imagem de seus produtos à base de plantas, essas empresas tradicionais de suinocultura e processamento de carne também estão tomando a iniciativa de expandir seu portfólio de produtos para a área de alternativas de carne. Dois exemplos típicos são Tangrenshen Group e Shuanghui Development.

Tangrenshen, um dos maiores produtores de carne suína da China, anunciou a criação do Instituto de Pesquisa Conjunta de Alimentos Inovadores da Universidade Tangrenshen - Jiangnan, com foco na pesquisa e desenvolvimento de carnes de dupla proteína (proteína animal e vegetal).

Não ser ultrapassado, Shuanghui, O maior processador de carne da China, adquiriu ações da DuPont Protein e DuPont Food em maio deste ano. Ambas as empresas se concentram no desenvolvimento de proteínas vegetais, um forte sinal de que as tradicionais empresas de alimentos à base de carne da China começaram a entrar na área de alternativas emergentes de carne para diversificar ainda mais seu mix de produtos e fortalecer a competitividade geral.

Ao se juntar ao Alibaba, Taobao e Tmall, A Shuanghui lançou sua primeira edição limitada de proteína vegetal:a carne vegana Shuanghui “Soyfit”, com um conceito-chave de marketing de que não é geneticamente modificado, rico em proteínas e fibras dietéticas, baixo teor de gordura e colesterol.

Shuangta Food:uma transformação de papel de fornecedora de matéria-prima de proteína de ervilha para fabricante de marca de carne vegetal

Desde Além da Carne, um grande estoque em alternativas de carne à base de vegetais, tornou-se público em maio passado na NASDAQ, os estoques de conceitos relacionados a alternativas de carne no mercado chinês de ações A dispararam. Especialmente para comida Shuangta, o preço das ações atingiu o limite de cinco dias consecutivos de alta em maio passado, por ser considerado o estoque mais representativo da China neste setor.

Uma vantagem única da Shuangta é seu papel como fornecedor direto de matéria-prima para a marca doméstica de carnes vegetais Zhenmeat e para a Beyond Meat no exterior, e como fornecedor indireto de frango frito à base de plantas da KFC. É o maior fabricante de proteína de ervilha em casa e no exterior, representando 30% ~ 40% da capacidade de produção global.

A Shuangta anunciou o lançamento de seus nove produtos à base de carne em uma entrevista coletiva no mês passado, incluindo bolas de carne, bolo de porco picado, costeletas de frango, presuntos, salsichas, etc. Todos são feitos de proteína de ervilha. Enquanto isso, a empresa publicou sua Estratégia do Ecossistema de Ervilhas, marcando sua transformação de um fornecedor de proteína de ervilha pura em um fabricante de carne de origem vegetal.

O desempenho de players estrangeiros no mercado chinês:ainda em fase piloto

A atenção da mídia global se concentrou no enorme potencial da China como um grande mercado inexplorado, quando o líder de mercado estrangeiro Beyond Meat anunciou investir na indústria de processamento local e entrar no mercado de varejo da China cooperando com a Starbucks e a Hema (Fresh Hippo) este ano. Impulsionado por tal tendência, startups locais, como Starfield e Zhenmeat, também estão ansiosos para estabelecer parcerias com empresas de serviços de alimentação.

Contudo, a cobertura da mídia não significa que a proteína alternativa foi entendida com precisão e amplamente aceita pelos consumidores chineses. Até o final deste ano, tanto as startups locais quanto as estrangeiras de carne baseada em vegetais estão apenas testando as águas com ofertas de suprimentos bastante limitadas em restaurantes locais. Destas iniciativas, o varejista de móveis IKEA Shanghai, um tanto ofuscou os outros por seu fornecimento regular de produtos à base de plantas em seus restaurantes.

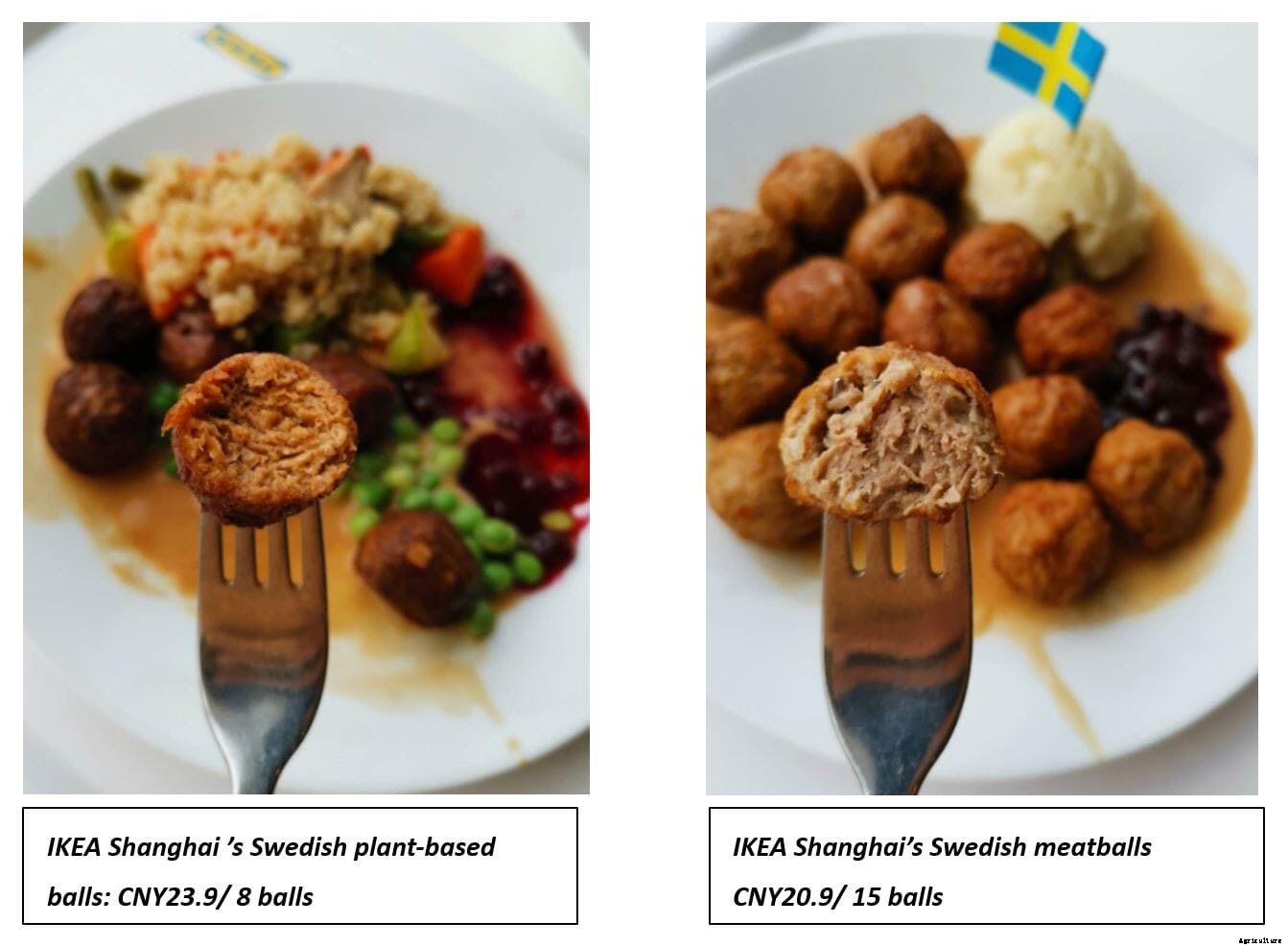

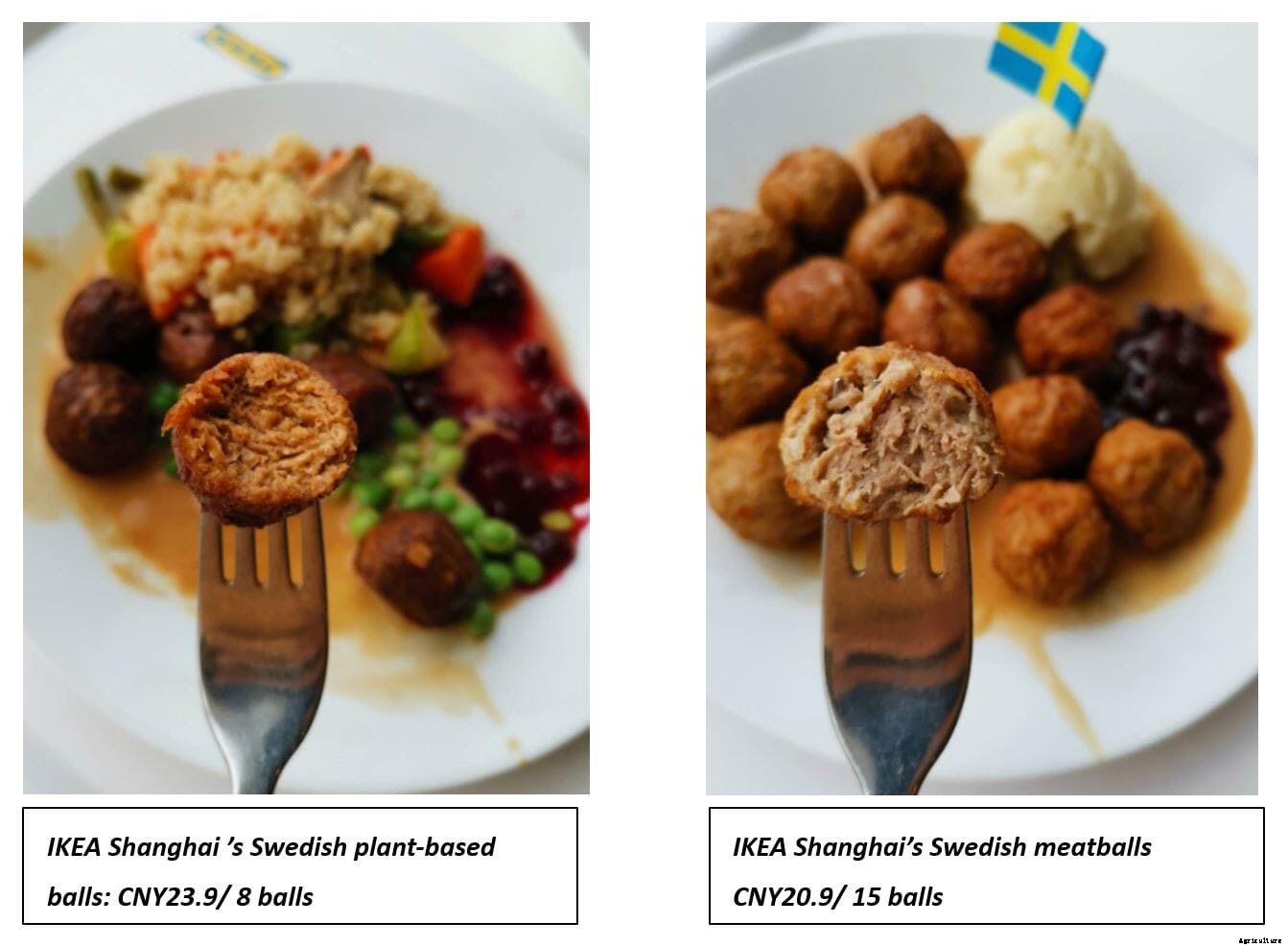

IKEA Shanghai:servindo REGULARMENTE bolas à base de plantas

A IKEA Shanghai teve um bom começo neste setor emergente, servindo bolas à base de plantas tão regulares quanto suas tradicionais almôndegas suecas em seus cinco restaurantes locais desde novembro deste ano. Mas o feedback obtido pelo IQC Insights da equipe local e clientes revela que a maioria dos clientes ainda considera isso simplesmente como uma escolha adicional para vegetarianos, e poucos conectam diretamente o produto com a proteína vegetal, bem estar animal, proteção ambiental e até desenvolvimento sustentável.

As duas fotos acima mostram que as bolas de plantas e as almôndegas tradicionais são semelhantes, mas eles têm um gosto bem diferente. As bolas de plantas, feito principalmente com proteína de ervilha, gosto mais macio e mais solto do que almôndegas, que são feitos com carne de porco e de vaca. Para quantificar esses sentimentos, as almôndegas precisam ser mastigadas 30 vezes antes de engolir, enquanto as bolas de plantas apenas por 20 vezes. Além disso, as almôndegas têm cheiro e sabor claros de porco e boi, mas as bolas das plantas são mais neutras.

Em termos de preços de varejo, o preço de cada bola de planta é 114% mais caro do que cada almôndega sueca. Isso poderia explicar porque o volume de vendas de bolas de plantas é atualmente muito menor do que o de almôndegas, além do menor grupo de consumidores vegetarianos.

Oportunidades e desafios sob ASF e COVID-19

O surto e a propagação da febre suína africana (FSA) na China desde agosto de 2018 causaram uma queda acentuada na oferta doméstica de carne suína. A produção de carne suína no primeiro semestre de 2020 diminuiu 19,1% ano-a-ano para 19,98 milhões de toneladas, enquanto para todo o ano de 2020, espera-se que chegue a 39,34 milhões de toneladas, queda de 7,5% em relação a 2019. O ASF afetou a produção de carne suína da China principalmente em 2019 e 2020, e o nível atual de inventário de suínos vivos recuperou para 88% do nível normal no final de 2017, pouco antes do surto de PSA na China.

A redução da oferta de carne suína elevou o preço doméstico do suíno vivo em 123% em relação a 2017. Consequentemente, o consumo de carne de porco dos consumidores locais foi fortemente amortecido. Sob tais circunstâncias, alguns consumidores sensíveis ao preço poderiam optar por frango mais barato, enquanto os compradores focados em nutrição poderiam substituir carne de porco por carne bovina, devido à diferença de preço bastante reduzida de 2018 em diante.

O desequilíbrio entre oferta e demanda local de carne suína também tem promovido um grande aumento na importação de carne suína e outras categorias de carnes. como carne e frango. Nos primeiros três trimestres deste ano, O volume de importação de carne suína da China atingiu 3,2 milhões de toneladas, aumentando em 142,5% no comparativo anual. Contudo, tal situação não poderia continuar indefinidamente. Como COVID-19 foi colocado sob controle na China, mas ainda causa tumulto em todo o mundo, governos locais freqüentemente dão alarmes após detectar o vírus em embalagens externas de carnes e frutos do mar congelados importados, desencadeando proibições de importação disruptivas em várias fábricas no exterior. Até agora, três dos quatro principais mercados de alimentos congelados da China suspenderam a transação para realizar testes gerais e desinfecção. O que é pior, confiança entre os processadores de carne locais, varejistas e consumidores despencou.

Contudo, A crise na oferta nacional e importada de carne suína também está criando novas oportunidades para produtos inovadores. Uma nova tendência com COVID-19 é a demanda por proteínas mais elevadas na dieta diária das pessoas. Especialistas médicos chineses afirmam que a alta ingestão de proteínas pode ajudar a aumentar a imunidade e proteger melhor as pessoas de serem infectadas pelo COVID-19. De acordo, o comportamento do consumidor local também está mudando. Mais e mais pessoas estão considerando substituir os produtos tradicionais de carne animal por produtos de proteína alternativos. Esta é uma boa chance para produtos à base de plantas ou células entrarem neste enorme mercado.

Além disso, a política de distanciamento social durante o período epidêmico também leva as pessoas a comprarem alimentos semi-cozidos e pré-embalados online, em vez de comprar carne fresca em mercados molhados ou jantar em restaurantes off-line. Isso também coincide com os padrões de consumo e canais de produtos à base de carne de origem vegetal.

Mas os desafios também vêm com as oportunidades. COVID-19 fez com que os consumidores locais aumentassem suas expectativas sobre segurança e qualidade alimentar, fazendo com que alguns grupos de consumidores sejam menos abertos para experimentar categorias de alimentos novos e emergentes.

Uma pergunta chave:a proteína alternativa é um mercado de oceano vermelho ou azul na China?

Antes de responder a esta pergunta crítica, todas as partes interessadas no setor de proteínas alternativas da China devem primeiro se perguntar:Quais produtos pretendo fornecer para este mercado único?

Seria um oceano vermelho ou mercado saturado que evoluiu há mais de 2, 000 anos, se as novas alternativas à base de carne vegetal não forem capazes de se diferenciar significativamente dos produtos vegetarianos ou veganos locais existentes.

Embora poucas marcas emergentes de carne vegetal ou baseada em células se posicionem como empresas vegetarianas, consumidores locais apenas convencionalmente pensam assim. O restaurante IKEA acima mencionado é um bom exemplo desse dilema. Isso torna mais importante que novos produtos se destaquem com base em seus atributos principais:sabor, cheiro, textura, perfil nutricional ou funcionalidade.

Em outras palavras, a oportunidade de mercado dependerá dos atributos e novidades do próprio produto. Para identificar e desenvolver corretamente este mercado potencial do oceano azul, é crucial redefinir uma solução de produto primeiro e reconstruir os limites do mercado além de qualquer carne ou produtos vegetarianos. Esse novo produto deve ter como objetivo atender a essa "nova demanda" criada pela proposta de valor de novos participantes e, Como tal, direcionar para os grupos de consumidores certos, que têm a mente aberta o suficiente para testá-lo e incorporá-lo em suas rotinas alimentares.

Para cumprir as etapas estratégicas acima, a localização é um elemento chave. O mercado chinês é enorme, apoiado pela maior base de consumidores do mundo. Mas este mercado também é altamente diversificado por diferentes províncias, cidades de primeira / segunda / terceira camadas, gerações diferentes, diferentes grupos de renda, etc. Não importa o quão grande e bem-sucedida uma empresa possa ser, seu capital e recursos ainda estariam limitados diante de tantos e tão grandes segmentos de consumidores no mercado chinês.

Conforme relatado por Angela Zhang, Chefe da Divisão de Business Intelligence, IQC Insights

Quer saber mais sobre como segmentar o enorme mercado de alimentos da China no contexto da oportunidade emergente de proteína alternativa? Como atingir precisamente o grupo de consumidores de nicho? Como posicionar sua empresa para ofuscar outros pares nacionais e estrangeiros? Visite qualquer um dos dois sites abaixo para ver nosso estudo aprofundado mais recente Mercado Chinês de Proteínas Alternativas - A Próxima Frente em Proteínas Alternativas :

http://www.iqc-insights.com/subscribe.html

http://www.iqc-china.com/en/newsinfo.php?id=3150

Com sede em Xangai, A IQC insights é uma empresa de pesquisa e análise com foco na proteína animal tradicional da China e nas indústrias emergentes de proteínas alternativas.

Sua missão é fornecer aos clientes e parceiros análises exclusivas e confiáveis e entendimento do mercado para orientar e informar sobre as principais tendências e as forças motrizes que moldam o futuro da proteína animal da China e dos mercados de proteínas alternativas.