Os programas governamentais relacionados ao coronavírus estão saindo tão rápido que os contadores fiscais do país estão literalmente sobrecarregados de informações.

Temos tentado aconselhar clientes sobre as leis fiscais, Orientação IRS, e regras SBA, às vezes no dia seguinte à emissão. Os clientes querem respostas difíceis e rápidas, mas ocasionalmente tivemos que dar esta resposta:"Não tenho certeza do que vai acontecer."

Dito isto, vejamos os vários tipos de pagamentos do governo e como eles serão tributados. (Advertência - todas essas regras são de 1º de junho, 2020, e pode mudar em questão de dias.) O problema mais comum ultimamente tem sido os empréstimos do Programa de Proteção de Cheque de Pagamento. Para quem tem os empréstimos, aqui estão as principais perguntas e respostas.

1. Em que posso gastar o produto e obter o perdão do empréstimo? Segundo as regras de hoje, você tem que gastar pelo menos 75% em compensação. Isso inclui salários em dinheiro de até $ 15, 385 por pessoa por um período de oito semanas, que é o equivalente a $ 100, 000 em salários anuais. Também inclui custos de "compensação não monetária" de seguro saúde, contribuições para o plano de aposentadoria, e impostos sobre a folha de pagamento estaduais / locais. Adicionalmente, há um fator de contagem para o cálculo do perdão da dívida. Para obter o perdão total do empréstimo, você precisa ter tantos funcionários equivalentes em tempo integral e pagá-los o mesmo ou mais mensalmente durante o período de perdão do empréstimo quanto você fez em janeiro e fevereiro de 2020 ou de 15 de fevereiro a 30 de junho de 2019. Os outros 25% do empréstimo o produto pode ser gasto em juros de hipotecas, juros de empréstimo de equipamento, renda, ou utilitários. Os utilitários podem incluir eletricidade, gás, agua, Telefone, e internet.

2. Quando devo gastá-lo? Atualmente, você tem oito semanas após a data em que o empréstimo foi financiado para gastar o dinheiro em despesas perdoáveis. Observe que o período de perdão pode ser estendido pelo Congresso para 16 semanas, ou qualquer outro número, antes que este ano acabe. Para custos de folha de pagamento, isso significa folha de pagamento paga ou incorrida. Então, as datas de pagamento podem cair um pouco fora do período de perdão, desde que você já esteja em dívida com o funcionário pelo trabalho realizado até o final do período.

3. Quem vai olhar meus registros de apoio? A equipe de operações de empréstimo do credor analisará seu pedido de perdão e o suporte. Empréstimos maiores (acima de US $ 2 milhões) podem estar sujeitos à auditoria do apoio pelo Departamento do Tesouro. Claro, qualquer negócio pode ser auditado em qualquer ano, e um agente do IRS poderia considerar a contabilidade de PPP como parte de sua auditoria - até dois ou três anos a partir de agora. Eu ouvi de banqueiros que eles estão preocupados com sua capacidade de revisar e aprovar os registros de suporte para milhares de empréstimos de PPP, então torne isso o mais fácil possível para eles.

4. Serei tributado sobre o perdão da dívida? Tecnicamente, não, mas efetivamente, sim. O perdão da dívida não será tributável, mas as regras atuais dizem que as despesas que você paga com os fundos do empréstimo perdoável não serão dedutíveis nos impostos. Perder deduções é a mesma coisa que ganhar receita, para fins fiscais. Novamente, isso pode mudar facilmente até o final do ano.

Agricultores autônomos da Tabela F sem empregados têm algumas regras ligeiramente diferentes em relação ao perdão de dívidas de PPP. Eles foram autorizados a solicitar um empréstimo de até 2,5 meses do lucro da fazenda de 2019. A parte do perdão de compensação do proprietário será 8/52 do lucro de 2019, limitado a $ 100, Lucro máximo de 000. Isso pode ser 16/52 se o período de perdão for estendido para 16 semanas, ou um cálculo totalmente diferente, se o Congresso mudar as regras para o perdão do único proprietário. Um único proprietário também pode obter perdão com juros, renda, e utilitários, conforme descrito em # 1.

Há também a questão de acompanhar como os recursos do empréstimo de PPP foram gastos. Se você abriu uma nova conta bancária PPP separada em seu credor, será um pouco mais fácil. Basta ter o backup pronto para cada desembolso de conta. Se você depositou os rendimentos em sua conta operacional existente, você pode querer criar uma planilha separada para os custos da folha de pagamento financiados por PPP, interesse, renda, e utilitários.

Além dos empréstimos PPP, algumas empresas receberam um adiantamento EIDL. EIDL significa empréstimo de desastre por lesão econômica. Embora tecnicamente seja um adiantamento de um empréstimo, é efetivamente uma concessão. Pode ser usado em qualquer despesa comercial e não precisa ser reembolsado. Portanto, o adiantamento é lucro tributável. Observe que você não pode obter perdão de dívida PPP nas mesmas despesas comerciais que pagou com um adiantamento EIDL. (Algumas empresas receberam fundos PPP e EIDL.)

Outros programas de curto prazo para agricultores incluem o Programa de Facilitação de Mercado, o Programa de Assistência Alimentar Coronavírus, e tudo o que vier neste verão - talvez o Ato dos HERÓIS. O Programa de Facilitação de Mercado ajudou os agricultores afetados por tarifas retaliatórias estrangeiras, e esses pagamentos variaram de US $ 15 a US $ 150 o acre em 2019, dependendo do município. Custava cerca de US $ 65 o acre nos condados próximos a mim. Multiplique isso por 1, 500 acres, e não era um número pequeno - provavelmente a diferença entre lucros e perdas em muitas pequenas fazendas. Neste momento, não se sabe se haverá ou não um pagamento MFP para 2020.

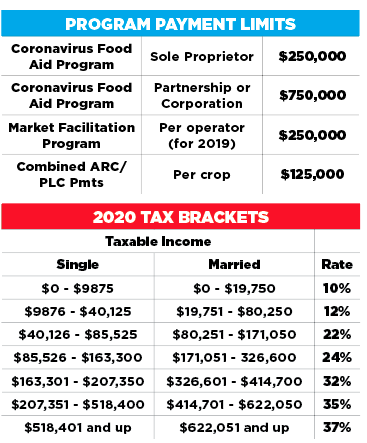

Contudo, há um novo programa para 2020. De acordo com o USDA, “O Programa de Assistência Alimentar Coronavirus oferece alívio direto aos produtores que enfrentaram quedas de preços e custos adicionais de marketing devido ao COVID-19.” Este programa oferece assistência de até US $ 250, 000 por pessoa. Uma LLC, uma parceria, ou uma empresa com três operadoras ativas pode obter até $ 750, 000

Na frente tributária, o nome do programa de pagamentos realmente não importa. Todos são tributados da mesma forma - como rendimento tributável normal. Recebendo $ 10, O pagamento do programa de 000 é como receber $ 10, 000 em receitas de grãos. Claro, mais renda significa mais impostos sobre a renda.

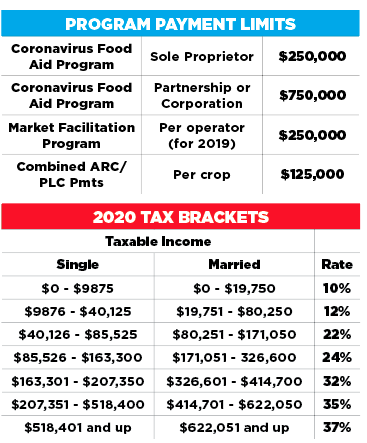

E, com o sistema de taxa de imposto de renda progressiva que temos, quanto mais você ganha, quanto maior a porcentagem que você paga. A $ 50, Pagamento de programa de 000, quando você tem $ 44, 000 de lucro operacional, vai custar aproximadamente $ 6, 000 em imposto de renda federal (12%). Contudo, $ 50 extras, Pagamento de programa de 000, quando a rede operacional da sua fazenda é $ 104, 000, vai custar $ 11, 000 em imposto de renda federal (22%).

No escalão superior de impostos, $ 50K de receita custará $ 18, 500. Além do imposto de renda federal, há imposto de renda estadual em algo entre 0% e 13%, dependendo do estado em que você mora. Os arquivadores do Schedule F também pagam impostos de trabalho autônomo (Previdência Social e Medicare) sobre os pagamentos do programa. Então, como sempre, você terá que fazer alguns prognósticos ao pagar seus pagamentos de impostos estimados trimestralmente - não apenas qual será o lucro operacional da fazenda deste ano, mas também quais serão os pagamentos do programa deste ano.

Com esta gama estonteante de pagamentos, Eu questiono a capacidade da nação de dar conta de tudo isso corretamente, que é o primeiro passo para acertar as declarações de impostos. Recebemos muitas consultas de contadores sobre como contabilizar os empréstimos PPP e despesas perdoáveis. Meu conselho rápido é contabilizar os empréstimos perdoáveis como empréstimos regulares até que você tenha um aviso oficial de que os empréstimos foram perdoados. Naquela hora, o empréstimo será removido, e a receita de perdão de dívidas será reconhecida na demonstração do resultado.